Un auto nuevo, el cumpleaños de un familiar, un viaje pendiente, la refacción de una casa, todas las personas tienen proyectos y gastos que deben afrontar y para eso, en muchos casos, es necesario recurrir a un préstamo.

Al momento de solicitar un crédito personal, además de evaluar qué producto financiero es más conveniente según costos y tasas, es imprescindible contar con un buen perfil crediticio.

Por eso, es importante contar con buena salud financiera, para poder acceder a un crédito, e incluso, gozar de una tasa de interés más conveniente.

¿Cómo tener y mantener un buen score crediticio?

1. Puntualidad en los pagos. Pagar las cuentas en tiempo y forma es una de las mejores formas de construir y mantener un buen score crediticio. Con sólo no cumplir una fecha de pago tu score puede ser afectado significativamente.

2. Adherir pagos a débito automático. Es común olvidar las fechas de pago, para esto, una buena práctica es adherir a débito automático cualquier pago regular (el mismo valor todos los meses) y así tus cuentas estarán al día siempre.

3. Monto de tu deuda. Es recomendable mantener tus balances por debajo del dinero disponible para gastar. Si tomas deuda sin tener en cuenta tu capacidad para afrontar nuevos compromisos financieros, será difícil deshacerte de ella.

4. Corregir errores de datos. Revisar que todos los datos personales brindados sean los correctos, por ejemplo: domicilio e e-mail donde recibís tus facturas. Incluso, en el caso de dar de baja algún servicio verificar que el trámite esté completo y finalizado. De esta manera evitarás sorpresas desagradables en el futuro.

Estos puntos te ayudarán a estar atento y cuidar tu score crediticio. Recordá que es importante no asumir compromisos financieros que no puedas cumplir. Siempre evaluá tus posibilidades en función a tu economía personal y familiar.

Podés conocer tu perfil de forma segura y gratuita ingresando en www.afluenta.com/autoevaluate_gratis o simplemente da click aquí.

Palabras clave:

Créditos Perfil crediticio

Los descuentos especiales y los programas de incentivos por puntos o millas son trampas indirectas para tu salud financiera.

El objetivo de estas “oportunidades” es un gasto más elevado del que se puede afrontar, teniendo que recurrir así al peligroso pago mínimo. Es ahí donde empiezan los problemas.

¿Sabías que saldar la deuda con tus tarjetas de crédito te podría llevar casi 2 décadas* si sólo efectuás el pago mínimo cada mes?

Como resultado del financiamiento de tus consumos, los bancos recaudan miles de pesos en intereses y tu deuda se incrementa cada vez más. Las tasas de interés bancarias son tan elevadas que pagar el mínimo de la tarjeta de crédito se convirtió en el peor de los negocios.

El uso responsable de tus tarjetas de crédito es fundamental y es importante que te informes detalladamente sobre cómo se compone la deuda que tomás, los gastos ocultos y cuáles son las alternativas para saldarla.

¿Cómo salir de una deuda con las tarjetas de crédito?

1. Conocer los costos ocultos.

Uno de ellos es el Costo Financiero Total Efectivo Anual o CFTEA. Éste es el costo total del dinero prestado más todos los gastos, comisiones, seguros e impuestos que debés pagar. También se aplican a los préstamos personales. Aparecen en forma de porcentaje y la tasa suele rondar en un 40% anual.

Además, es necesario consultar cuál es el costo financiero total de la refinanciación, que en muchos casos aumenta 10 puntos por sobre el porcentaje anterior, es decir, el costo de refinanciación es de, por ejemplo, un 50%. Es por esto que los bancos se benefician si necesitás refinanciar tu deuda.

Otro elemento a tener en cuenta es la Tasa Nominal Anual o TNA, aunque a la hora de revisar costos es mejor tener en cuenta los CFTEA, ya que, al incluir los costos adicionales en el cálculo, una TNA baja puede traducirse en un mayor costo financiero total si éstos son mayores. También hay que contemplar la influencia temporal. Las diferencias en el cronograma de pagos determinarán que los costos financieros totales se modifiquen: a mayor postergación de la fecha de pago, menor será el CFTEA, y viceversa.

2. Dejar de utilizar las tarjetas de crédito.

Debés asumir un compromiso y dejar de utilizarlas. Este punto es importante para aquellas personas que manejan varios plásticos. Evaluá cuál de ellas es la más costosa en tasa de interés, cuota de manejo y monto a pagar. Tratá de dejar en cero y devolver las tarjetas que, según tu modo de vida y patrón de consumos, resultan más caras.

3. Reemplazar la deuda por una más económica.

Una vez que conocés los costos, podés comparar entre diferentes alternativas de créditos, incluyendo los créditos personales, éstos son una salida para terminar con la refinanciación de la tarjeta y eliminar la deuda con esa entidad, con intereses más convenientes.

Existen nuevas alternativas a los bancos tradicionales con tasas de interés mucho más económicas y mayor facilidad a la hora de solicitarlos. Afluenta, por ejemplo, es la red líder de Finanzas Colaborativas de Latinoamérica y la única en Argentina donde desde hace más de cuatro años facilita la obtención de préstamos online con mejores condiciones.

En este modelo de negocio, los créditos entre personas favorecen la interacción de personas que solicitan créditos con aquellas que pueden financiarlos, eliminando la brecha bancaria.

A través de subastas de crédito y dado que varias personas compiten por invertir en el mismo, las tasas de interés pueden ser menores para los solicitantes y los inversores pueden obtener mejor rentabilidad. De este modo, todos se favorecen.

Disminuir tu deuda, te permitirá tener mayor libertad financiera frente a nuevos desafíos y proyectos. Tener la capacidad para detectar este tipo de desórdenes en tu economía, es la posibilidad de mejorar con paciencia tus finanzas.

Palabras clave:

Pago mínimo Deuda Tarjetas de crédito

Desde nuestros orígenes desarrollamos una política de admisión crediticia que combina el uso de 3 pilares de importancia:

- Scores de crédito que predicen estadísticamente comportamientos de pago. Estos son usualmente desarrollados por empresas de información crediticia llamados Buró de Créditos. En el Argentina utilizamos los servicios de Equifax/Veraz;

- Scores de crédito de desarrollo propio apoyados en la gran cantidad de variables analizadas de miles de solicitudes de créditos recibidas; y

- Reglas de negocio aplicadas sobre distintas variables sociodemográficas a partir de nuestra comprensión del mercado de crédito argentino como por ejemplo: ingreso mínimo.

Durante 4 años de operación llevamos analizadas más de 400.000 solicitudes de crédito. Esto nos permitió identificar una gran oportunidad de inversión en financiar a solicitantes que teniendo un comportamiento de pago similar a los clientes que atendemos actualmente no son correctamente atendidos en nuestro país. Hasta ahora, no había información para realizar un análisis crediticio adecuado y una administración eficiente del riesgo de crédito en esos segmentos.

Hoy decidimos dar un paso de importancia. A partir del próximo lunes 16 de enero de 2017 comenzaremos a publicar solicitudes de créditos de esos segmentos desatendidos para que nuestra comunidad de inversores las analicen y evalúen si desean financiarlas. Creemos que significan una nueva y muy buena alternativa de inversión hasta ahora no disponible en nuestro mercado.

Para ello hemos realizado tres tareas:

1. Reemplazamos el score de crédito utilizado durante estos 4 años por el nuevo Score 3.0 de Veraz,

2. Enriquecimos con más información los segmentos de clientes que ya conoces y en los que has invertido, y

3. Creamos nuevas categorías de clientes.

El nuevo Score Veraz 3.0 presenta dos mejoras de importancia. Primero, incrementa la capacidad predictiva de la población de clientes con mayor experiencia en el uso de productos de crédito (que los bancos denominan HIT). Por otro lado. mejora significativamente la identificación de clientes que aún teniendo menor experiencia en el uso de productos de crédito (conocidos como THIN) presentan comportamiento de pagos similares a los clientes que actualmente atendemos.

Las tareas desarrolladas conforman nuestra nueva política de crédito que nos permite realizar significativas mejoras en nuestra oferta de solicitudes de crédito. Las mismas pueden identificarse en 4 aspectos:

1. Nuevos rangos de Score Veraz en las categorías A a E. Al tener el Score Veraz 3.0 una escala diferente al anterior, modificamos los puntos de corte del score para los segmentos A a E. De esta manera el comportamiento de pago y la rentabilidad esperada se mantienen sin cambios aunque percibas leves cambios en los scores anteriores y los actuales.

2. Nuevos clientes en categorías A a E. Debido a la mejor capacidad de predicción de pago del Score Veraz 3.0 entre clientes THIN incorporamos a los mejores de estos clientes en los perfiles D y E. Estas nuevas incorporaciones presentan comportamientos de pago similares que no cambian significativamente la rentabilidad esperada de esos perfiles.

3. Perfil de crédito AA. Ahora dispondrás de un nuevo grupo de clientes con un comportamiento de crédito esperado sobresaliente y niveles de riesgo extremadamente bajos. Lo llamamos perfil AA y presenta niveles de rendimiento muy competitivos.

4. Perfil de crédito F. De la intersección de nuestra experiencia analizando solicitudes de personas desatendidas y de la mayor capacidad predictiva del Score Veraz 3.0 identificamos al segmento de clientes F. Los inversores podrán financiar a estos clientes con niveles de riesgo aceptable con un alto retorno esperado convirtiéndose en una atractiva oportunidad de inversión. Ver los cuadros al pie.

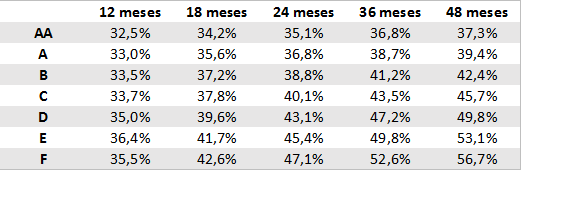

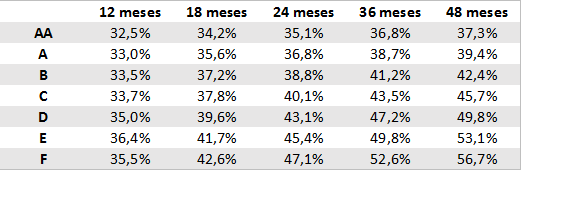

Los retornos esperados de los distintos perfiles a las tasas actuales vigentes serán:

A partir del lunes 16 de enero podrás ver en el sitio la nueva configuración de los perfiles de clientes que será la siguiente:

- AA (Sobresaliente): impecable historial de pago de todas sus obligaciones (Score Veraz 3.0 entre 920 y 999).

- A (Excelente): excelente historial de pago de todas sus obligaciones (Score Veraz 3.0 entre 862 y 919).

- B (Superior): muy buen cumplimiento de sus obligaciones financieras (Score Veraz 3.0 entre 789 y 861).

- C (Muy bueno): buen cumplimiento de sus obligaciones financieras, sin mora en los últimos 24 meses (Score Veraz 3.0 entre 730 y 788).

- D (Bueno): correcto cumplimiento de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 649 y 729 o Score Veraz 3.0 para clientes THIN entre 808 y 999.

- E (Adecuado): cumplimiento adecuado de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 605 y 648 o Score Veraz 3.0 para clientes THIN entre 777 y 807.

- F (Aceptable): Cumplimiento sin sobresaltos de sus obligaciones financieras, sin mora severa en los últimos 24 meses. Score Veraz 3.0 para clientes HIT entre 520 y 604 o Score Veraz 3.0 para clientes THIN entre 740 a 776.

Por último, para que puedas continuar tomando tus decisiones de inversión con información transparente hemos identificado a los clientes con mayor y menor experiencia en el uso de productos de crédito. Podrás observar esta distinción en el detalle de las solicitudes publicadas para que puedas invertir de forma manual y en la configuración de Afluenta Planifico para que puedas invertir también de forma automática.

Palabras clave:

Inversión Perfil crediticio