Manual Operativo Versión 4

Versión 4 - Modificado el 01/08/2024Índice

I. Introducción

A. Objetivo de este Manual Operativo

B. Operatoria

C. La invitación de invertir

II. Las Finanzas Colaborativas

III. Definición de participantes

A. Fiduciante

B. Beneficiario primario

C. Solicitante de crédito

D. Tomador de crédito

E. Fiduciario

IV. Procesos operativos generalesA. Registración de los participantes

i.Fiduciante

ii.Solicitante

B. Validación de identidad

V. La política crediticiaA. Introducción

B. Objetivo

C. Sujetos de crédito

i. Personas Físicas

ii. Personas Jurídicas

D. Procedimiento de análisis

i.Criterios para la elegibilidad de Tomadores

ii.Aprobación manual – Resultado “Revisar”

iii.Aprobación sistema

iv.Clientes existentes

E. Metodología de aprobación

i.Sistema experto

ii.Revisión manual

iii.Rechazos automatizados

VI. Procesos Operativos para SolicitantesA. Admisión crediticia

B. Confección de la solicitud de préstamo.

C. Montos a solicitar

D. Plazos de los préstamos

E. Publicación de la solicitud de préstamo. Desistimiento.

F. Duración de las Subastas de Préstamos

G. Aceptación del préstamo

VII. Condiciones generales para invertirA. Manejo de la cuenta de inversión

B. Modalidad operativa de invertir

i.Modalidad de Inversión Manual (denominada “Afluenta DECIDO”)

ii.Modalidad de Inversión Automatizada (denominada “Afluenta PLANIFICO”)

iii. Adquisición de Participaciones en Préstamos existentes ("Intercambio")

C. Cobro de préstamos

D. Reinversión de capital e intereses

i.Reinversión Manual (denominada “Afluenta DECIDO”)

ii.Reinversión Automatizada (denominada “Afluenta PLANIFICO”)

E. Pago de los retornos a los inversores

VIII. Procesos de administración de los préstamos adjudicados

A. Política de Cobranzas

i. Cobranzas regulares o habituales de cuotas

ii. Cobranzas de préstamos en situación irregular

iii. Clasificación de incobrables – disposición de la cartera

B. Cancelación anticipada voluntaria

IX. Servicio de Cesión del Flujo de Fondos (“Intercambio”) aplicable a las participaciones bajo las modalidades “Afluenta DECIDO” y “Afluenta PLANIFICO”A. Elegibilidad

B. Descripción del servicio de intercambio para las modalidades “Afluenta DECIDO” y “Afluenta PLANIFICO”

C. Duración y Reglas de la Subasta de Flujo de Fondos

I. INTRODUCCIÓNEl fideicomiso Afluenta I (en adelante el Fideicomiso) materializa la primera red de servicios financieros de Argentina donde sus miembros tienen por objetivo invertir en préstamos con el fin de obtener mejores rendimientos por sus transacciones financieras sin la tradicional intermediación bancaria ni de cualquier otro ente. Se encuentra apoyada en conceptos innovadores, en el uso masivo de la tecnología e Internet como canal de distribución para lograr transparencia y promover una adecuada educación financiera a sus miembros.

El presente manual operativo puede ser modificado según criterios de índole operacional y de riesgo crediticio establecidos por el Fiduciario, con el objeto de introducir mejoras que faciliten la operación del sistema. Este manual operativo se encuentra publicado en el Sitio en el apartado legal para temas del Fideicomiso (https://www.afluenta.com/legales/manual_operativo). El Fiduciario informará oportunamente de los cambios en el Manual Operativo mediante comunicación en el Sitio.

A. Objetivo de este Manual Operativo

El presente manual es el marco operativo de funcionamiento del Fideicomiso y establece las actividades que desarrollarán los Fiduciantes/Beneficiarios, el Fiduciario y los tomadores de los préstamos que el Fideicomiso otorgará para llevar a cabo el negocio de inversión en préstamos. Los objetivos básicos de este documento son:

• Establecer pautas operativas para el manejo del negocio del Fideicomiso.

• Informar acerca de los roles de cada uno de los intervinientes.

• Administrar los recursos para facilitar la inversión en préstamos.

• Determinar sistemas de evaluación que permitan el control crediticio.

• Establecer los procedimientos para la utilización del Servicio de Intercambio cuando los Fiduciantes deseen anticipar los flujos de fondos de la/s participación/ciones en préstamos.

B. Operatoria

La operatoria consiste en un sistema de inversión en préstamos utilizando como vehículo de instrumentación un Fideicomiso ordinario, donde los Fiduciantes y Beneficiarios son las mismas personas físicas o jurídicas. En este esquema, los Fiduciantes desean invertir dinero en créditos, para lo cual aportan fondos al Fideicomiso. También son Beneficiarios en cuanto tienen derecho a obtener del Fideicomiso el resultado de su inversión neta de gastos, comisiones e impuestos, en la medida de la cobranza bajo los préstamos en los que participen. El Fiduciario tendrá por función adquirir la propiedad fiduciaria del dinero aportado por cada uno de los Inversores/Fiduciantes para destinarlo al otorgamiento de Préstamos, su administración, percepción de los pagos bajo los mismos y asignarlos al respectivo Inversor/Beneficiario. Quien otorga cada préstamo es el Fiduciario, con relación al Fideicomiso, aunque por cuenta de un/unos determinado/s Inversor/es (Fiduciante/Beneficiario) y según lo que éste/os haya/n acordado con el respectivo solicitante de préstamo a través del proceso de subasta.

Por su parte otras personas físicas o jurídicas (según se desprende de las particularidades descriptas en este documento) podrán, habiendo superado los procesos de identificación y umbrales crediticios, solicitar un préstamo bajo la modalidad de subasta. Esta modalidad permite a los Solicitantes seleccionar un monto, la cantidad de cuotas y la tasa de interés a pagar y ofrecer esa solicitud a subasta donde los Fiduciantes ofertarán su participación en dichos préstamos a una tasa de interés igual o inferior a la puesta en subasta.

Una vez adjudicadas las subastas, el Fideicomiso convierte las ofertas de préstamos de múltiples miembros a diversas tasas en un solo préstamo para el deudor, salvo los casos en los cuales un Préstamo es asignado en su totalidad a un solo Fiduciante. Los aportes de uno o más Inversores (Fiduciantes/Beneficiarios) se asignan exclusivamente a un préstamo determinado sin tener derecho alguno respecto de los restantes préstamos en los que no tengan participación, lo cual no obsta a que una misma persona participe como Fiduciante/Beneficiario en más de un préstamo. Es decir que la buena o mala performance de un préstamo sólo beneficia o perjudica a los Inversores vinculados al mismo, y no a los restantes. El Inversor recibe la renta a título de participación en las utilidades del Fideicomiso, y no como un interés percibido con relación al/los préstamo/s en el/los cual/es cada Inversor participe, aún en el caso de que sea un solo inversor el que participe en un préstamo.

C. La invitación a invertir

La invitación que el Fiduciario realice para invertir en créditos a través del correspondiente sitio de Internet, así como las aceptaciones formuladas por los participantes, no están comprendidas en la ley 26.831 (“Ley de Mercado de Capitales”) puesto que les derechos de participación que los Fiduciantes/Beneficiarios adquieren en razón de sus respectivos aportes fiduciarios no constituyen activos financieros de inversión homogéneos ni fungibles, insusceptibles por tanto de tráfico generalizado e impersonal en el mercado, siendo limitada la posibilidad de negociación secundaria. Por lo tanto, tales derechos no constituyen “valores negociables”, conforme a la definición adoptada por el artículo 2º de la Ley de Mercado de Capitales.

Por otra parte, siendo (a) que los Fiduciantes/Beneficiarios no conceden crédito al Fideicomiso cuando efectivizan sus aportes, (b) el Fiduciario los hace suyos no para aplicarlos a la originación o adquisición de préstamos a su arbitrio sino en las condiciones establecidas en el Manual Operativo o en las que los participantes en las subastas han acordado, sin que esté en juego el patrimonio de Afluenta S.A., y (c) los riesgos inherentes a los préstamos son asumidos directamente por los Fiduciantes/Beneficiarios, se considera que en tal actividad no se verifica la intermediación financiera regulada por la ley 21.526.

II. LAS FINANZAS COLABORATIVAS

Las finanzas colaborativas facilitan la obtención de mejores condiciones para solicitantes y oferentes a través de la eliminación de la intermediación, la creación de un sistema de subastas online y distribución de préstamos de manera automatizada. A través de las mismas los Solicitantes de Créditos que hubieran superado los umbrales de evaluación crediticia podrán ofrecer a subasta sus solicitudes de créditos. La información transparente a los participantes del sistema brinda la mejor opción para la toma de decisiones de los involucrados.

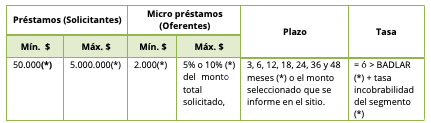

Varios inversores son necesarios para conformar un préstamo, a excepción de aquellos créditos en los que solamente participe un inversor (institucional). Las participaciones en los préstamos tienen un mínimo de $ 2.000 – o el importe que en el futuro se indique en www.afluenta.com (el “Sitio”) - y un máximo de hasta el 5% (inversores 1.0) o 10% (Inversores plus) del monto total solicitado – o el porcentaje que en el futuro se indique en el Sitio -, dependiendo del tipo de inversor. De esta manera, con transacciones directas y atomizadas disminuyen los riesgos crediticios de invertir, mejorando el resultado final para las partes: el solicitante obtiene costos menores para su préstamo y los Oferentes obtienen mejor rendimiento de su dinero. Los préstamos tienen un mínimo de $ 50.000 – o el importe que en el futuro se indique en el Sitio - y un máximo de $ 5.000.000 – o el importe que en el futuro se indique en el Sitio - en plazos de 3, 6, 12, 18, 24, 36 y 48 meses – u otros que se indiquen en el Sitio -, mientras que los montos para empezar a prestar comienzan en $ 50.000 – o el importe que en el futuro se indique en el Sitio.

III. DEFINICIÓN DE LOS PARTICIPANTESA. Fiduciante (también denominado indistintamente “Inversor”, “Oferente” u “Originante”)

Puede ser Fiduciante cualquier persona (a) física mayor de edad, residente legal en Argentina o (b) jurídica regularmente constituida y domiciliada en Argentina, con una cuenta bancaria a su nombre y fondos disponibles para prestar en ella, cuya identidad o existencia haya podido ser verificada por los controles establecidos por el Fideicomiso, y que supere exitosamente los controles establecidos por la compañía para establecer el origen del dinero.

B. Beneficiario Primario

Será el Fiduciante que participe en uno o más préstamos, por haber aportado a su originación, o por haber adquirido de otro/s Fiduciante/s su participación en el flujo de cobranzas de préstamos.

C. Solicitante de Crédito (también “Solicitante”)

Es toda persona (a) física mayor de edad, residente legal en Argentina con una cuenta bancaria a su nombre o (b) jurídica regularmente constituida y domiciliada en Argentina - ambas con una cuenta bancaria a su nombre - que, habiendo superado los umbrales de evaluación crediticia, se encuentra en condiciones de solicitar un préstamo a la comunidad de Inversores del Fideicomiso.

D. Tomador de Crédito (también denominado indistintamente “Deudor”)

Es el Solicitante que, habiendo obtenido respuesta positiva a su requerimiento de crédito y habiendo cumplido los procesos de formalización del otorgamiento del préstamo, reciba éste y, consecuentemente, queda obligado a su pago.

E. Fiduciario (también denominado indistintamente “Administrador”)

Afluenta S.A., una sociedad constituida el 28/05/2008, inscripta en el Registro Público de Comercio (IGJ) bajo el número 13.321 el día 04/07/2008. Será titular fiduciario de los préstamos otorgados por instrucción de los Fiduciantes, en beneficio de éstos.

IV. PROCESOS OPERATIVOS GENERALES

A continuación, se describen los procesos, tareas y acciones a realizar por los diferentes participantes del negocio para la originación de tales créditos:

A. Registración de los participantes

En cualquier caso e indistintamente para cada participante (Fiduciante/Oferente y Tomador/Solicitante), la operación comienza con el “proceso de registración”, que inicia con la navegación del potencial participante en la plataforma de internet de www.afluenta.com seleccionando en el menú la opción “registrarse” localizada en el ángulo superior derecho del Sitio u otros accesos que Afluenta disponga. Allí, en la plataforma, se brindan dos alternativas para que el cliente proceda a registrarse:

i. Fiduciante (invertir en préstamos para otras personas)

ii. Solicitante (solicitar un préstamo a los Inversores a través del fideicomiso)

Los participantes deben completar una solicitud de ingreso en la que deben consignarse entre otros los siguientes datos, que pueden ser cambiados por Afluenta de acuerdo a conveniencias operativas:

• Nombres y apellidos (o denominación social, para un Fiduciante o Solicitante de Crédito persona jurídica)

• DNI (o datos de inscripción registral, para un Fiduciante o Solicitante de Crédito persona jurídica)

• Fecha de nacimiento (o fecha de constitución de la persona jurídica para un Fiduciante o Solicitante de Crédito persona jurídica)

• Representación invocada (para un Fiduciante o Solicitante de Crédito persona jurídica)

• Dirección de correo electrónico (la cual se validará a efectos de establecer un vínculo de comunicación electrónica efectivo con los participantes)

• Demás datos de acuerdo a la Solicitud en vigencia.

Aquellos participantes que no inicien o no concluyan completamente los procedimientos para ser solicitantes de crédito o fiduciantes serán considerados Miembros no financieros de la comunidad.

No es propósito del presente manual regir la participación de los Miembros no financieros de la comunidad. La misma se regirá por los Términos y Condiciones vigentes en el sitio.

B. Validación de identidad

Una vez superada exitosamente la registración se procede a realizar una medida de seguridad que consiste en validar el celular y correo electrónico para usarlos como canales de comunicación efectiva. Adicionalmente se verificará la información provista en las solicitudes con bases de información de acceso público y con Información provista por Equifax / Veraz a fin de corroborar la veracidad de la información y la identidad de quien la provee. El Fiduciario puede a su solo criterio reemplazar la información utilizada en el proceso de validación de identidad por la de otro proveedor, o modificar el proceso en cualquier momento, o eventualmente eliminarla por temas de conveniencia operativa siempre que pueda corroborar la identidad por otros medios de manera satisfactoria.

V. LA POLÍTICA CREDITICIAA. Introducción

La presente política crediticia formula los procedimientos a ser aplicados en el Fideicomiso para cumplir con los propósitos establecidos, a saber:

a) Relacionarse con sus clientes según modelo descripto debajo.

b) Administrar una cartera sana y confiable.

c) Mantener el riesgo dentro de márgenes controlados.

B. Objetivo

La política crediticia tiene en cuenta los hábitos de consumo y capacidades de pago de grupos que representan diversos grados de riesgo, para los cuales fueron establecidos diferentes tipos de niveles de riesgos determinados como categorías a través de ingresos mensuales o estimados de grupo familiares, facturación en el caso de las empresas, como también comportamientos crediticios (determinados por patrones de pagos anteriores en otros productos financieros) e información general. Encuadramos los objetivos crediticios del Fideicomiso como:

.Obtener clientes rentables.

.Facilitar el otorgamiento y administración de los préstamos.

C. Sujetos de crédito

Se define como sujeto de crédito a cualquier persona (a) física capaz para contratar (conforme al Código Civil y Comercial), residente legal en Argentina con una cuenta bancaria a su nombre, cuya identidad haya podido ser verificada por los controles descriptos en el presente Manual Operativo, o (b) jurídica regularmente constituida y domiciliada en Argentina, con una cuenta bancaria a su nombre y que supere exitosamente el umbral de una verificación crediticia realizada tal como se describe a continuación. Esto incluye a:

i. Personas Físicas

. Empleados en relación de dependencia.

. Individuos independientes alcanzando a:

1. Profesionales (en todos sus rubros y expresiones);

2. Socios y administradores; y

3. Comerciantes, técnicos, prestadores de servicios y/o productores como así también a personal que desarrolle oficios particulares siempre que los mismos cumplan con las normativas impositivas vigentes.

. Jubilados.

ii. Personas Jurídicas

. Microemprendimientos.

. Pequeñas y Medianas Empresas (PyMEs).

. Empresas no PyMEs.

D. Procedimiento de análisis

Los siguientes parámetros son establecidos para el procedimiento de análisis, revisión y posterior aprobación de las solicitudes recibidas.

i. Criterios para la elegibilidad de Tomadores

a. Identificación: DNI, LC, LE (para ciudadanos argentinos, o extranjeros radicados. No se considera CI), CUIT, acreditación de personería jurídica (para personas jurídicas).

b. Edad del/de los titular/es: 18-70 años.

c. Antecedentes crediticios: satisfactorio sin morosidad vigente en servicios financieros y/o comerciales.

d. Comportamiento: de acuerdo con el modelo de aprobación que se informa en este Manual Operativo.

e. Domicilio y área de residencia: consistente con la información validada en centrales de crédito.

f. Solicitud: Validada y aceptada por los sistemas de análisis crediticios desarrollados por Afluenta basada en información de crédito de mercado (bases públicas o cerradas). Si un Tomador hubiera tomado préstamos de Afluenta sin haber registrado mora – o ésta fue no significativa; y si tuviera un préstamo vigente, habiendo pagado al menos el 50% de las cuotas vencidas sin atrasos significativos – (tales Tomadores, los “Tomadores Acreditados”) se podrá prescindir de solicitar dicha información.

ii. Aprobación manual - Resultado “Revisar”

a. Requisitos

b. Continuidad laboral o años en operación del negocio

c. Ingresos netos mínimos y asistencia crediticia

d. Exposición crediticia

e. Capacidad de pago

iii. Aprobación sistema

a. Requisitos

b. Criterios de preselección

iv. Clientes existentes

a. Criterio para clientes existentes

b. Renovación o solicitud de un nuevo préstamo / producto

Los procedimientos de análisis para personas jurídicas serán publicados en el sitio e informados a los inversores vía correo electrónico de forma previa a su entrada en vigencia. Cualquier modificación a los mismos será informada a los inversores por la misma vía.

E. Metodología de aprobación

Es objetivo del Fideicomiso trabajar con las tecnologías disponibles para utilizar la información de las bases de datos de mercado (del tipo Equifax/Veraz o NOSIS) y establecer el modelo de admisión de los Solicitantes que puedan requerir el otorgamiento de un préstamo a la comunidad de Fiduciantes, salvo el caso de Tomadores Acreditados. Las modalidades son:

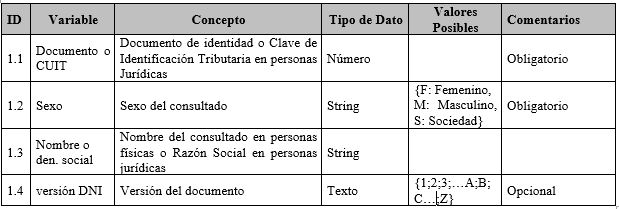

i. Sistema experto: si bien requieren validación final humana para evitar errores de consistencia que no puedan detectarse tempranamente, esta modalidad está apoyada en variables de entrada que se detallan a continuación a partir de información de mercado de Equifax/Veraz, NOSIS o alguna otra central de información crediticia a criterio de Afluenta. Las variables de entrada son:

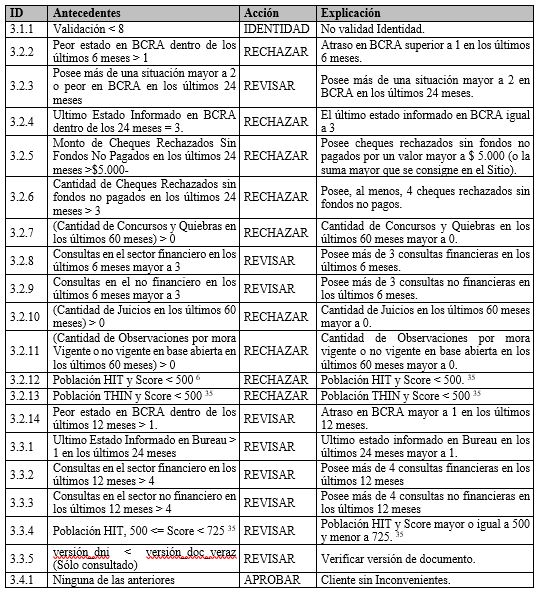

A su vez, la información de salida permite una selección adecuada y precisa según los Solicitantes admitidos a solicitar un préstamo a los Fiduciantes según los criterios de riesgo establecidos en la presente política que pueden ser cambiados por el Fiduciario en cualquier momento en informados en el sitio basados en una apreciación de la situación de mercado por parte de Afluenta. La descripción de los parámetros según los antecedentes para el caso de Solicitantes persona físicas es la siguiente:

ii. Revisión manual: para casos específicos que requiriendo un segundo nivel de revisión. Se aplica en casos que habiendo estado en los umbrales de la definición crediticia requieran un análisis más detallado. Los Solicitantes empresas serán evaluados de manera manual en todos los casos.

iii. Rechazos automatizados: en aquellos casos que la información no alcanza el nivel de umbrales predefinidos en este Manual Operativo. En estos casos se le informa a los Solicitantes las razones por las cuales no pueden ser admitidos al sistema de subastas o préstamos automatizados al Fideicomiso y se los refiere a un sistema de educación financiera donde se facilita la comprensión acerca de los conceptos de educación financiera.

La metodología de aprobación para personas jurídicas será publicada en el sitio e informado a los inversores vía correo electrónico de forma previa a su entrada en vigencia. Cualquier modificación a la misma será informada a los inversores por la misma vía.

VI. PROCESOS OPERATIVOS PARA SOLICITANTESSeguidamente se describe el proceso a transitar por los Solicitantes una vez que superan la validación de identidad, a partir del cual el Fideicomiso presume que se trata de personas físicas y jurídicas en condiciones de solicitar un crédito a los Fiduciantes del Fideicomiso y por lo tanto convertirse en Tomador.

A. Admisión crediticia

El Fideicomiso requiere a todos los Solicitantes tres tipos diferentes de información: (i) datos identificatorios (en caso de personas jurídicas se solicitará identificación de sus autoridades) (ii) datos de sus ingresos o facturación en el caso de las personas jurídicas, y tipo de actividad o negocio con los cuales se generan y (iii) información acerca de cuentas bancarias si las tuviere. El conjunto de tal información permite al Fiduciario trazar un perfil crediticio que brinde una evaluación apropiada para permitir a los Fiduciantes tomar la decisión de invertir a fin de originar los préstamos sobre la base de tales solicitudes. También consulta sistemas de información comercial (del tipo Veraz, Nosis y otros disponibles en el mercado). Si existiese información que denota incumplimientos de obligaciones anteriores que anticipara la alta probabilidad de nuevos incumplimientos el cliente podrá no será admitido para solicitar préstamos a través del Fideicomiso. Ver la política crediticia.

Este proceso es central en la creación de una comunidad de personas que inviertan en préstamos para otras personas sin intermediarios ya que se apoya en principios de responsabilidad financiera colectiva. Se busca conocer la capacidad de repago de los préstamos solicitados y para ello se evalúa cómo el Solicitante genera sus ingresos, cómo maneja sus finanzas y cómo ha cumplido y cumple con sus obligaciones financieras anteriores y actuales.

B. Confección de la solicitud de préstamo.

1. Conjuntamente con el envío de la información necesaria para la verificación crediticia, pasará a confeccionar su solicitud de préstamo (la “Solicitud”) completando un formulario online en el mismo Sitio donde especificará: (a) el monto total deseado, (b) el monto mínimo de reserva (por el cual tomaría el préstamo), (c) la tasa que desea pagar (que será sugerida por el fiduciario, pudiendo o no ser modificada por el solicitante entre rangos informados en el sitio), (d) el plazo que solicita para pagarlo. El sistema guiará al Solicitante para que su Solicitud se adapte a (i) una relación de cuota/ingreso que refleje un comportamiento financieramente adecuado a los estándares de mercado, (ii) remuneración a los Fiduciantes dentro de los valores a los cuales éstos están dispuestos a prestar. 2. Una vez concluido este proceso, la Solicitud junto con la información para validar su calificación crediticia se envía a través del Sitio para su evaluación de acuerdo a los parámetros establecidos en la política de créditos mencionada. 3. Una vez superada esta instancia y la misma sea admitida, el Fiduciario publicará la Solicitud en el Sitio. Allí la misma podrá ser consultada por los Oferentes para su evaluación y eventual otorgamiento del préstamo. 5. En ningún caso se procederá a la acreditación de los montos solicitados sin que el Fiduciario constate la documentación presentada.

En el caso que el proceso de subasta que se describe más abajo sea exitoso, el Solicitante recibirá una comunicación con las condiciones definitivas. Estas deberán ser confirmadas por el Solicitante. Finalmente se procederá a la acreditación del importe neto correspondiente en la cuenta indicada por el Solicitante e implicará la existencia de un contrato de préstamo del cual aquél será Deudor.

C. Montos a solicitar

El Solicitante puede pedir prestado desde $ 50.000 – o el importe que en el futuro se indique en el Sitio - hasta $ 5.000.000 – o el importe que en el futuro se indique en el Sitio -, en función de su capacidad de repago determinada por el análisis crediticio desarrollado alimentado con información de mercado. El Fideicomiso, basado en criterios de responsabilidad financiera, recomienda que los pagos de las cuotas del préstamo no superen un rango de 20% - 55% de los ingresos netos mensuales – o el importe que en el futuro se indique en el Sitio – según el perfil crediticio de los solicitantes. De esa manera el Fideicomiso favorece un concepto adecuado de manejo de potenciales imprevistos si éstos ocurrieran. La responsabilidad financiera es un elemento clave de esta comunidad.

(*) o el importe, porcentaje, tasa o plazo que en el futuro se indique en el Sitio

D. Plazos de los préstamos

Los plazos de los préstamos son de 3, 6, 12, 18, 24, 36 y 48 meses (u otros plazos que se indiquen en el Sitio).

E. Publicación de la solicitud de préstamo. Desistimiento

La publicación de la Solicitud será realizada dentro del Sitio, una vez que el Fiduciario haya admitido la misma. Las Solicitudes en el Sitio podrán ser evaluadas solamente por Fiduciantes registrados y que hayan sido admitidos en el Fideicomiso e ingresen con su usuario o correo electrónico y contraseña. En esa publicación estarán reflejados todos los datos que el cliente informará al Fideicomiso para la validación de su identidad y capacidad crediticia, y el monto y características del préstamo que solicita. En ningún momento esta información incluye datos personales que permitan la identificación de la identidad del solicitante, la que será en todo momento mantenida en confidencialidad por el Fiduciario.

En el caso que las subastas no hayan alcanzado el monto de reserva solicitado, el Solicitante tendrá la oportunidad de (i) aceptar los fondos obtenidos en la subasta ejecutada, (ii) subastar nuevamente su Solicitud o (iii) desistir de continuar con el proceso.

F. Duración de las Subastas de Préstamos

Las subastas tienen una duración de hasta 14 días, – o el plazo que en el futuro se indique en el Sitio -, pudiendo cerrarse antes si se reúne el monto total del Préstamo solicitado. En ese tiempo los Fiduciantes podrán evaluar la solicitud publicada y podrán participar a través de micro préstamos con un mínimo de $ 2.000 – o el importe que en el futuro se indique en el Sitio - hasta un máximo del 5% o 10% de total de los montos solicitados por los Solicitantes – o el porcentaje que en el futuro se indique en el Sitio -, dependiendo del tipo de inversor. Las tasas ofrecidas deberán ser iguales o inferiores a las tasas de interés solicitadas. Una oferta de participación deviene en obligación una vez aceptada e implica que el Fiduciante/Oferente no dispondrá del dinero en su cuenta una vez que la misma ha sido aceptada. En el caso que el préstamo no llegue a consumarse por cualquier razón, el dinero volverá a la cuenta fiduciaria con imputación a la cuenta del Fiduciante en el Fideicomiso.

G. Aceptación del préstamo

Una vez finalizado el Proceso de Subasta el sistema asigna la participación en el préstamo de que se trate a uno o más Fiduciantes e informa a aquél (a) que su préstamo ha sido completado y (b) los términos y condiciones definitivos de la solicitud de préstamo, donde surgirán el monto del mismo, tasa de interés aplicable, el costo financiero total, importe y fecha de vencimiento de cada cuota. Finalmente, el Fiduciario informará al Solicitante que los fondos han sido depositados en la cuenta informada por éste, quedando perfeccionado así el préstamo en cuestión.

VII. CONDICIONES GENERALES PARA INVERTIR

Las condiciones para invertir están establecidas en el presente punto del Manual Operativo. Los Fiduciantes admitidos para poder participar en Procesos de Subastas son aquellos que (a) se haya aceptado su adhesión al Contrato de Fideicomiso, (b) hayan realizado la transferencia al Fideicomiso de los fondos para invertir en préstamos, o para obtener flujos de cobros en participaciones en préstamos originados por otros Fiduciantes, y (c) tengan esos fondos disponibles en la cuenta del Fideicomiso. Los aportes de cada Oferente en cada subasta particular se asignan exclusivamente a ese préstamo determinado sin tener derecho alguno respecto de otros préstamos donde el Oferente no participe, aunque un mismo inversor puede participar como Oferente en más de un préstamo. En estos casos la buena o mala performance de un préstamo sólo beneficia o perjudica al/a los Fiduciante/s vinculado/s al mismo. Cada Fiduciante con relación a cada préstamo en el que participa recibe pagos, neto de gastos, impuestos y comisiones imputables a (a) la devolución del capital y (b) una renta a título de participación en las utilidades del/de los préstamos originados por el Fiduciante en el Fideicomiso, y no como un interés percibido con relación al/los préstamo/s en el/los cual/es cada Fiduciante participe. Las sumas líquidas aportadas por un Fiduciante y que todavía no se hayan desembolsado bajo uno o más préstamos o cesiones de flujos de cobro, o que provengan de la cobranza de un préstamo en el cual participe, no generarán renta para el respectivo Fiduciante. Transcurrido determinado plazo a criterio del Fiduciario sin que tales sumas se hayan asignado a desembolsar uno o más préstamos o adquirir participaciones en préstamos, podrán ser transferida por el Fiduciario a la cuenta bancaria del respectivo Fiduciante.

A. Manejo de la cuenta de inversión

Los Fiduciantes podrán manejar la participación en los Proceso de Subastas y consecuentemente en los Préstamos que se desprendan de ellas a través de la cuenta creada por ellos mismos en el Sitio, donde se identificará con un nombre de usuario y clave secreta. El Fiduciante deberá proceder a realizar los procesos de registración, validación de identidad y completar la solicitud de adhesión al Fideicomiso donde debe brindar además de datos identificatorios y de cómo genera sus ingresos, e información de su cuenta bancaria a efecto de poder operar con el Fideicomiso.

B. Modalidad operativa de invertir

Tal como se ha descripto anteriormente, la manera operativa de invertir en préstamos es a través de participar en subastas de préstamos o en subastas de flujos de cobro, bajo las siguientes modalidades:

i. Modalidad de Inversión Manual (denominada “Afluenta DECIDO”)

Son aquellas inversiones donde la participación del Oferente se da de manera manual y la selección de las Solicitudes de inversión es individual. En este caso el Oferente busca, a través de los elementos de búsquedas disponibles en el Sitio, las Subastas de Préstamos que se adapten a su apetito de rentabilidad, riesgo y perfil de los Solicitantes a los que desea prestar. En cada una de las solicitudes el Oferente encontrará información simple de comprender acerca de las características de cada Solicitante: la calificación crediticia de Equifax/Veraz u otra información de centrales de información crediticia del estilo de NOSIS, zona en la que vive, origen y monto de sus ingresos, indicadores que informen de su comportamiento crediticio pasado (entre otros indicadores), y el detalle de su pedido de préstamo (monto, el plazo y la tasa máxima que desea pagar), su estimada relación cuota/ingreso, el destino del dinero y las razones por las cuales se cree merecedor del crédito. Una vez analizada la solicitud, el Oferente podrá decidir prestar desde un mínimo de $ 2.000 por solicitud – o el importe que en el futuro se indique en el Sitio - hasta un máximo de 5% o 10% del monto solicitado – o el porcentaje que en el futuro se indique en el Sitio -, dependiendo del tipo de inversor. Una vez finalizada la Subasta, el monto de participación asignado a cada Oferente adjudicado pasa a conformar el Préstamo y a rendir según los valores subastados.

ii. Modalidad de Inversión Automatizada (denominada “Afluenta PLANIFICO”)

En esta modalidad, la participación en las Subastas de Préstamos es originada por el sistema alimentado por las variables previamente seleccionadas por el Oferente. El mismo acepta invertir no a una persona en particular sino a segmentos de personas, portafolios o algún otro indicador agregado por el Fideicomiso que cumplan con las características que el Oferente seleccione para invertir el dinero que está dispuesto a prestar. A través de un breve cuestionario el sistema recoge el apetito de riesgo del Oferente, los perfiles crediticios donde desea distribuir su inversión y los montos mínimos y máximos con los que desea participar para luego distribuir el dinero en préstamos pequeños entre varios solicitantes que cumplan dichos criterios de inversión. De esta manera, con menor esfuerzo, el sistema asigna la inversión siguiendo exclusivamente ese mandato. Finalmente, si las ofertas realizadas a través del sistema automatizado resultan ganadoras participará de dichos préstamos que pasarán a ser parte de su portafolio de inversión. Si no resultaran ganadoras o fueran desplazadas por otros Fiduciantes, el monto de las mismas vuelve a la cuenta fiduciaria del Fiduciante.

iii. Adquisición de Participaciones en Préstamos existentes (“Intercambio”)

El Servicio de Intercambio (ver en detalle el apartado "Servicio de Cesión del Flujo de Fondos” o “Intercambio”) – que estará disponible a partir del momento que se indique en el Sitio - permite a los Fiduciantes/Beneficiarios que así lo deseen, anticipar el recupero total o parcial de los derechos de cobro correspondientes a las cuotas aún no vencidas de los préstamos originados a través del Fideicomiso Afluenta I donde tengan participaciones, mediante un proceso de Subasta de Flujos de Cobro (la "Cesión de Flujo de Fondos").

C. Cobro de préstamos

El cobro de las cuotas de los préstamos otorgados se realizará mediante transferencia electrónica, débito automático en la cuenta bancaria informada por el deudor respectivo, pago electrónico a través de sistemas de pagos por internet o pagos a través de sistemas de pago tipo “Pago Fácil” u otro sistema de pago que el Fideicomiso implemente. Ver “Procesos de administración de los préstamos adjudicados”.

D. Reinversión de capital e intereses

El dinero proveniente del pago de cuotas (tanto capital como intereses) podrá destinarse nuevamente a la originación de otros Préstamos en el mismo Fideicomiso, o a la obtención de la Cesión de Flujos de Fondos de otras participaciones en Préstamos existentes. La reinversión es opcional y no obligatoria. El Fiduciante podrá indicar en el momento de su registración o en cualquier momento a posteriori si desea hacer uso de esta modalidad, y si la reinversión será por el total o una parte de los montos disponibles. A tal fin hay tres modalidades:

i. Reinversión Manual (denominada "Afluenta DECIDO")

Donde de manera manual seleccionará individualmente cada una de las solicitudes donde reinvertir su dinero. Los Fiduciantes podrán reinvertir manualmente los fondos obtenidos por la Cesión de Flujos de Fondos obtenidos a través del Intercambio.

ii. Reinversión Automatizada (denominada "Afluenta PLANIFICO")

Aquí el sistema reinvertirá en función de los parámetros definidos previamente la totalidad o parte del dinero resultante de la inversión original. La inversión se dirigirá a Solicitantes que revistan similares características crediticias El rango de reinversión automática es de 1 a 100%. Los Fiduciantes podrán reinvertir automáticamente los fondos de obtenidos por la Cesión de Flujos de Fondos obtenidos a través de Intercambio.

En todos los casos, el pago del retorno a los Inversores se realizará con el neto producido de lo cobrado menos las comisiones y los impuestos respectivos de acuerdo a la legislación vigente.

E. Pago de los retornos a los Inversores

Si los Fiduciantes no hubiesen cursado la instrucción de reinvertir el dinero, el mismo quedará como disponible para ser retirado o reinvertido. Aquellos que deseen recibirlo en la cuenta bancaria declarada deben ingresar en el Sitio y seguir las instrucciones que el Fiduciario allí disponga.

VIII. PROCESOS DE ADMINISTRACIÓN DE LOS PRÉSTAMOS ADJUDICADOSEl proceso de administración de los préstamos generados en el Fideicomiso abarca principalmente las tareas de cobranza de las cuotas correspondientes a cada Préstamo y la asignación de los importes netos de participación a cada Fiduciante participante en el mismo, incluyendo el destino total o parcial de tales importes a la generación de nuevos Préstamos, su transferencia a una cuenta bancaria del Fiduciante o su mantenimiento en el sistema a la espera de nuevas instrucciones.

A. Política de Cobranzas

El objetivo principal de esta política es obtener el pago en término, con el menor riesgo por mora y al más bajo costo de operación, balanceando las expectativas mutuas de la relación con los Deudores a través de esfuerzos profesionales y alineados con la misión, visión y valores del Fideicomiso. Las tareas de cobranzas pueden dividirse en:

i. Cobranzas regulares o habituales de cuotas

Consiste en la tarea de cobrar mensualmente las cuotas según las condiciones pactadas, a través de la transferencia electrónica, sistema de débito automático en la cuenta bancaria informada por el deudor, pago electrónico a través de sistemas de pagos por internet del tipo Pagomiscuentas.com o pagos a través de sistemas de pago tipo “Pago Fácil” u otro sistema de pago que el Fideicomiso implemente, y la acreditación posterior del importe neto proporcional en la cuenta que cada uno los Inversores tiene en el Fideicomiso. El Fideicomiso dispone para tal fin de una plataforma que administra débitos y créditos en las cuentas bancarias de las partes que simplifica y automatiza el proceso de cobro de cuotas. Así, se reducen gastos y se maximiza la eficiencia que brinda mayores rendimientos.

ii. Cobranzas de préstamos en situación irregular

En el caso de las tareas de cobranza de préstamos en situación irregular las acciones a realizar están en función de la magnitud del incumplimiento. Estos tienen diferentes tipos de consecuencias, a saber: (1) financieras, que consisten en el cobro de cargos por parte del Fideicomiso ya que la falta de cumplimiento generará mayores costos para administrar esos préstamos como así también el cobro de cargos punitorios desde el momento del incumplimiento hasta el momento del pago efectivo que lleve al préstamo a una situación regular; (2) crediticias, que abarcan la información de los incumplimientos a las centrales de créditos de mercado lo cual impactará negativamente en el perfil crediticio del incumplidor para su relación con el sistema financiero, y (3) legales, que se consisten en los procedimientos para obtener el cobro de lo adeudado, en las siguientes etapas:

1. Manejo de pre-mora

Esta etapa transcurre desde la mora en el pago de una cuota hasta la fecha de cumplimiento de la cuota siguiente. El sistema de cobranza envía preventiva y progresivamente mensajes de texto, correos electrónicos, cartas a domicilio y llamadas telefónicas informando del incumplimiento y buscando la generación de la regularización del compromiso asumido.

2. Manejo de mora temprana

En el caso que el incumplimiento se prolongue más allá de los 30 días e implique la mora de dos cuotas, se intensificarán las acciones mencionadas en el punto anterior, más llamadas y comunicaciones al empleo del deudor en su caso. En estas situaciones el Fiduciario puede derivar casos a la agencia de cobranzas externa seleccionada con cargo al deudor para regularizar el compromiso de pago.

3. Manejo de la mora tardía

Si luego de 60 días de acciones de cobro no se pudiera obtener el pago de las cuotas en mora se derivará el caso a agencias de cobranzas externas especializadas en casos de mayor dificultad. El costo de la intervención de estas agencias también será cargado a los incumplidores.

4. Refinanciaciones

Tanto en los casos de mora temprana como tardía, el Fiduciario – con criterio restrictivo - podrá otorgar refinanciaciones a los deudores morosos, con o sin quitas de intereses, si lo considerase conveniente para el Fideicomiso, ponderando la conducta del deudor y su capacidad de pago.

iii. Clasificación de incobrables – enajenación de cartera

Fracasada la gestión de cobranza extrajudicial, el Fiduciario (a) iniciará la gestión judicial, salvo que considere inconveniente la cobranza por dicha vía, en función de una desproporción entre el monto de la deuda y los costos inherentes a la cobranza judicial, o existan antecedentes crediticios negativos del Deudor que hagan presumir su insolvencia, en cuyo caso se declara incobrable y se computa la pérdida consiguiente, o (b) procurará su venta a instituciones especializadas. El Fiduciario no estará obligado a iniciar el proceso de verificación de los Créditos que correspondan a Deudores declarados en concurso o quiebra, declarándose a los mismos incobrables y computándose la pérdida consiguiente cuando considere que ello resulta antieconómico para el Fideicomiso. Los recuperos se asignarán a la cuenta de los Inversores. Los Créditos en tal situación podrán ser (a) enajenados en el mercado, o (b) ser transferidos a un fideicomiso distinto (el “Fideicomiso de Recupero”), a fin de (i) dar participación en el mismo como beneficiarios a los aquí Fiduciantes/Beneficiarios que participan de los Créditos involucrados, o (ii) enajenar en forma onerosa en el mercado las participaciones beneficiarias en el Fideicomiso de Recupero.

B. Cancelación anticipada voluntaria

Todos los préstamos solicitados al Fideicomiso pueden cancelarse anticipadamente y en el momento que el deudor lo disponga, siempre que haya transcurrido menos del 25% de la vida del crédito, comunicando tal voluntad con 30 días de anticipación y abonando una comisión de hasta el 8% +IVA - o el porcentaje que se indique en el sitio - del saldo del préstamo.

IX. SERVICIO DE CESIÓN DEL FLUJO DE FONDOS (“INTERCAMBIO”), APLICABLE A LAS PARTICIPACIONES BAJO LAS MODALIDADES “AFLUENTA DECIDO” Y “AFLUENTA PLANIFICO”Para favorecer la liquidez de las inversiones en el Fideicomiso, se ha desarrollado un procedimiento para que los Fiduciantes puedan obtener anticipadamente el flujo de fondos correspondiente a las cuotas aún no vencidas en los préstamos en los que han invertido bajo las modalidades “Afluenta DECIDO” y “Afluenta PLANIFICO”. Este servicio, denominado comercialmente “Intercambio”, permite a los Fiduciantes solicitar al Fideicomiso el recupero anticipado de las inversiones realizadas. El mismo operará de forma permanente y el Fiduciario puede a su solo arbitrio determinar una frecuencia diferente.

A. Elegibilidad

Este Servicio de Intercambio está destinado únicamente para Usuarios que, revistiendo el carácter de Fiduciantes y Beneficiarios del Fideicomiso (en adelante “Fiduciantes Elegibles para Utilizar el Servicio de Intercambio” o “Fiduciantes Elegibles”), deseen recuperar anticipadamente los flujos de fondos correspondientes a las cobranzas netas de los préstamos, aún no exigibles por no haber vencido las cuotas correspondientes, originados a través de las modalidades de inversión Afluenta DECIDO y Afluenta PLANIFICO. Los Préstamos a los que se puede aplicar el Servicio de Intercambio deben reunir los requisitos indicados en el apartado “Descripción del servicio de Intercambio para las modalidades Afluenta DECIDO y Afluenta PLANIFICO” (en adelante los "Flujos Anticipables"). El Servicio de Intercambio requiere que los Usuarios realicen los procesos indicados a continuación (también indicado en los Términos y Condiciones Generales de Uso publicados en el Sitio e identificables en el siguiente enlace www.afluenta.com/legales/terminos_y_condiciones_generales_version_6).

B. Descripción del servicio de Intercambio para las modalidades "Afluenta DECIDO" y "Afluenta PLANIFICO"

El Servicio de Intercambio consiste en permitir que los Fiduciantes Elegibles puedan recuperar anticipadamente la totalidad o parte de los Flujos Anticipables. Para ello el Fiduciante Elegible deberá realizar las siguientes actividades:

1. Seleccionar un conjunto de participaciones en préstamos que generen un flujo de fondos con las siguientes características: (a) al menos 3 (tres) participaciones en préstamos – o la cantidad que en el futuro se indique en el Sitio -, (b) que hayan cumplido con el pago de al menos 4 (cuatro) cuotas – o la cantidad que en el futuro se indique en el Sitio -, (c) que al menos le resten 2 (dos) cuotas – o la cantidad que en el futuro se indique en el Sitio - por vencer, (d) que no tengan un atraso mayor a 7 días - o la cantidad que en el futuro se indique en el Sitio - en el pago de su último vencimiento y que (d) no integren simultáneamente más de un conjunto (en adelante “Flujo Anticipable Elegible”). Con los Flujos Anticipables Elegibles se podrán conformar portafolios (en adelante “Portafolio de Flujos de Fondos” o “Portafolios”) que tendrán carácter de unidad. El Fiduciante Elegible podrá formar tantos Portafolios de Flujo de Fondos como conjuntos de Flujos Anticipables Elegibles disponga.

2. Establecer un valor de referencia para el Portafolio de Flujos de Fondos (en adelante “Fijación del Valor Inicial” o “Valor”) a través de las herramientas que Afluenta pone a disposición en el Sitio (en adelante “Herramientas”) para asistir al Fiduciante Elegible, las que podrán ser cambiadas por el Fiduciario en cualquier momento por otras o eventualmente eliminarlas, conforme se consigne en el Sitio. La Fijación del Valor Inicial no podrá en ningún caso otorgar rendimientos menores a los que brinda la tasa de referencia BADLAR u otra que seleccione oportunamente el Fiduciario y que informe en el Sitio.

3. Enviar al Fiduciario el pedido de publicación de la subasta del Portafolio de Flujo de Fondos (en adelante “Pedido de Subasta de Flujos de Fondos” o “Pedido de Subasta de Portafolio”) donde el Portafolio de Flujos de Fondos será analizado y eventualmente ofertado por el Fiduciario en su carácter de titular de los derechos creditorios del Portafolio de Flujos de Fondos en subasta (en adelante “Subasta de Portafolio de Flujos de Fondos”, “Subasta de Flujos de Fondos” o “Subasta”) como una unidad en el Sitio por el Valor determinado por el Fiduciante Elegible para ser presentada a otros Fiduciantes del Fideicomiso.

Una vez que el Fiduciario publique la Subasta del Portafolio de Flujo de Fondos, otros Fiduciantes participantes en el Fideicomiso (en adelante “Fiduciantes Participantes en el Intercambio”) podrán realizar ofertas para así obtener los derechos de cobro respecto de los Portafolio de Flujos de Fondos puestos a Subasta (en adelante “Derechos de Cobro de Flujos de Fondos”). Para ello deberán realizar las siguientes actividades:

1. Disponer de fondos en el Fideicomiso con anterioridad a la realización de la oferta y conservar disponible no menos del 5% – o el porcentaje que en el futuro se indique en el Sitio - del monto ofertado, el cual será tomado como reserva durante el tiempo que la oferta realizada sea la más alta vigente (en adelante “Reserva de Oferta”) durante todo el período de Subasta.

2. Realizar la oferta (en adelante “Oferta”) consistente en una suma de dinero a cambio de obtener los Derechos de Cobro de Flujos de Fondos.

3. Aportar la totalidad de los fondos ofertados. En caso de concluir la Subasta y resultar ganador, el Fiduciante Participante en el Intercambio deberá integrar el monto faltante para completar el monto total ofertado en un plazo de 2 (dos) días hábiles - o la cantidad de días que en el futuro se indique en el Sitio -.En caso de no hacerlo su Oferta resultará cancelada, la Reserva de Oferta será destinada al pago de la multa (en adelante “Multa por no Cumplimiento de Oferta) por no aportar el monto restante del Valor, la cual se dividirá en partes iguales entre el Fiduciante Elegible y la Empresa, para esta última en concepto de Comisión por el Servicio de Intercambio.

En cualquier caso, el ganador de la Subasta podrá disponer e invertir los fondos obtenidos de los Derechos de Cobro de Flujos de Fondos con la modalidad de inversión que seleccione sin importar la modalidad de inversión que los originó.El Fiduciario podrá percibir una comisión en caso de efectivizarse la operación del Servicio de Intercambio tanto de Fiduciantes Elegibles como de Fiduciantes Participantes en el Intercambio, de hasta el 2% - o el porcentaje que en el futuro se indique en el Sitio - del precio de transferencia del flujo intercambiado, más IVA. El porcentaje vigente se indicará en el Sitio.

El Fiduciario podrá percibir una comisión en caso de efectivizarse la operación del Servicio de Intercambio tanto de Fiduciantes Elegibles como de Fiduciantes Participantes en el Intercambio, de hasta el 2% - o el porcentaje que en el futuro se indique en el Sitio - del precio de transferencia del flujo intercambiado, más IVA. El porcentaje vigente se indicará en el Sitio.

C. Duración y reglas de la Subasta de Flujos de Fondos

La Subasta de Flujos de Fondos tendrá una duración máxima de 5 días - o el que determine el Fiduciario oportunamente en el Sitio, pudiendo cerrar en forma anticipada cuando se reúna la totalidad del fondo requerido. Se realizará por el método directo, resultando ganador aquel Fiduciante Participante en el Intercambio que ofrezca el mayor monto al momento del cierre de la Subasta.

En caso de que el Fiduciante Participante en el Intercambio desista o no integrase el monto faltante para completar la Oferta, el Portafolio será ofrecido de manera alternativa por un día - o la cantidad de días que en el futuro se indique en el Sitio - a cada una de las 3 (tres) - o la cantidad que en el futuro se indique en el Sitio - mejores ofertas siguientes de manera escalonada para que puedan optar por obtener los Derechos de Cobro de Flujos de Fondos a la Oferta realizada. En caso de que estos Fiduciantes Participantes en el Intercambio opten por no obtener el Portafolio, el mismo se disolverá, conservando el Fiduciante Elegible los derechos que lo conformaban.

En caso de que algún Fiduciante Participante en el Intercambio resulte ganador de una Oferta e integre el Valor, adquirirá los Derechos de Cobro de Flujos de Fondos que conformaban el Portafolio y el Fiduciario realizará la liquidación del líquido producto al Fiduciante Elegible por el recupero anticipado de los Flujos Anticipables Elegibles neto de gastos, comisiones e impuestos. El Fiduciante Elegible podrá reinvertir el Valor obtenido si así lo eligiese.

El Fiduciante Elegible podrá cancelar la Subasta en cualquier momento de su duración, a condición de que no existan ofertas realizadas por Fiduciantes Participantes.

El monto a percibir por el Fiduciante Elegible será el Valor neto de gastos, comisiones e impuestos vigentes de acuerdo a lo establecido en el Contrato de Fideicomiso y/o en el Sitio. El monto a pagar por el Fiduciante Participante en el Intercambio será el Valor con más los gastos, impuestos y comisiones vigentes de acuerdo a lo establecido en el Contrato de Fideicomiso o en el Sitio.

En cualquier caso, la venta de la Cartera no significa un cambio de la relación Fiduciante/Beneficiario ya que el Fideicomiso en su carácter de titular de los derechos crediticios es quien ejecuta y perfecciona el Intercambio, y una vez que se recolectan los fondos líquidos en cuentas del Fideicomiso los mismos son puestos a disposición del Fiduciante en su cuenta en el Fideicomiso.

De esta manera, los prestamistas no necesitan esperar a la finalización del plazo del préstamo para obtener su dinero y pueden aplicarlo a otros destinos.

En todos los casos los préstamos constitutivos de las Carteras continuarán siendo administrados por el Fideicomiso para satisfacción de sus Fiduciantes (ahora los titulares de los Flujos de Fondos) y los otros Fiduciantes que ya participaban en esos préstamos.